خریدوفروش ارز دیجیتال در سالهای اخیر به یک شغل و محل کسب درآمد برای افراد بسیاری در سراسر جهان تبدیل شده است. حالا که میتوان این حوزه را یک شغل پویا تعریف کرد، پس قطعا کسب درآمد از آن نیز به دانش و تخصص نیاز دارد. تریدرها یا معاملهگرانی در این بازار موفق به کسب سودهای قابل توجه میشوند که با کسب دانشهای روز این حوزه، استراتژی معاملاتی ارز دیجیتال دقیق و درستی را برای معاملات خود انتخاب و اجرا کنند. با بیتمکس همراه باشید تا بتوانید بهترین استراتژی ترید ارز دیجیتال را باتوجه به شرایط خود انتخاب کنید.

چرا معامله ارز دیجیتال نیاز به استراتژی دارد؟

استراتژی معاملاتی یعنی روش صحیح و اصولی خریدوفروش در تمامی بازارهای مالی و محدود به دنیای رمزارزها نیست. با استفاده از استراتژیهای معاملاتی مختلف، بهترین زمان برای ورود به بازار یا معاملات و خروج به موقع از پوزیشنهای معاملاتی برای تریدر مشخص میشود. در یک عبارت کلی، استراتژیها عملکرد معاملاتی کاربران را بهبود میدهند. باتوجه به نوسانات ارزهای دیجیتال، داشتن یک استراتژی دقیق و درست در این بازار امری ضروری بهشمار میورد. خریدوفروش کریپتوکرنسی با یک استراتژی خاص و منحصربهفرد انجام نمیشود و برای خرید یا فروش به موقع این ارزها و کسب سود از معاملات چندین روش استراتژیک پیش روی تریدرهاست؛ اما بهترین استراتژی معاملاتی ارز دیجیتال چیست؟

انواع استراتژیهای معاملاتی در ارز دیجیتال

استراتژیهای معاملاتی ارز دیجیتال بهطور کلی به دو دسته فعال و غیرفعال تقسیم میشوند:

- استراتژی فعال: خریدوفروش در بازه زمانی کوتاه

- استراتژی غیرفعال: خرید و نگهداری دارایی برای مدت طولانی

| نوع استراتژی | توضیحات | سطح ریسک | میزان تجربه و دانش مورد نیاز | بازه زمانی معاملات |

|---|---|---|---|---|

| ترید روزانه (Day Trading) | خرید و فروش در بازه زمانی کوتاه (1 تا 4 ساعت) | متوسط | آشنایی با تحلیل تکنیکال | کوتاه مدت |

| آربیتراژ (Arbitrage) | کسب سود از تفاوت قیمت یک ارز در دو صرافی مختلف | پایین | نیاز به تخصص و دانش چندانی ندارد | کوتاه مدت |

| هولد کردن (HOLD) | خرید و نگهداری طولانی مدت ارز دیجیتال | پایین | نیاز به تجربه و دانش خاصی نیست | بلند مدت |

| معامله با فرکانس بالا (HFT) | استفاده از الگوریتمهای معاملاتی برای انجام تعداد زیادی معامله در زمان کوتاه | بالا | نیاز به دانش برنامه نویسی و الگوریتم | بسیار کوتاه مدت |

| رنج تریدینگ (Rang Trending) | خرید و فروش در سطوح حمایت و مقاومت | بالا | آشنایی با تحلیل تکنیکال | میان مدت |

| نوسانگیری (Swing Trading) | کسب سود از نوسانات بازار | متوسط | آشنایی با تحلیل تکنیکال و فاندامنتال | چند ساعت تا چند روز |

| اسکالپینگ (Scalping) | انجام تعداد زیادی معامله در بازههای زمانی کوتاه (1 تا 30 دقیقه) | بالا | آشنایی کامل با بازار ارزهای دیجیتال | بسیار کوتاه مدت |

| معاملات روند (Trend Trading) | تشخیص روند صعودی یا نزولی قیمت و انجام معاملات براساس آن | متوسط | آشنایی با تحلیل تکنیکال | میان مدت |

| کپی تریدینگ (Copy Traiding) | کپی کردن معاملات تریدرهای دیگر | بستگی به تریدر | نیاز به بررسی تاریخچه تریدرها | بستگی به تریدر |

| سوشال تریدینگ (Social Trading) | تقلید از رفتار معاملاتی تریدرهای موفق | بستگی به تریدر | نیاز به بررسی و انتخاب تریدر مناسب | بستگی به تریدر |

| میانگینسازی هزینه دلاری (DCA) | خرید ارز دیجیتال در زمانهای مشخص و به مقدار ثابت | پایین | نیاز به تحلیل و انتخاب زمان مناسب | بلند مدت |

ترید روزانه (Day Trading)

این استراتژی را میتوان یک شغل همیشگی دانست. تریدرهای روزانه در طول ۲۴ ساعت شبانهروز چندین پوزیشن معاملاتی باز میکنند و تایمفریم یا بازه زمانی معاملات آنها عموما بین ۱ تا ۴ ساعت است.

در این استراتژی معاملاتی زمان ورود یا خروج از پوزیشن براساس شاخصهایی مثل میانگین متحرک نمایی (EMA)، شاخص قدرت نسبی (RSI) یا میانگین متحرک همگرایی واگرایی (MACD)، تعیین میشود.

تریدهای روزانه اغلب با استفاده از گزینههای حد سود (Profit Target) و حد ضرر (Stop Loss) بسته میشوند.

سطح ریسک در این روش متوسط است. تریدر روزانه باید با تحلیل تکنیکال آشنا باشد. این استراتژی زمان زیادی نیاز دارد.

آربیتراژ (Arbitrage)

استراتژی معاملاتی آربیتراژ براساس تفاوت قیمت یک ارز دیجیتال در دو صرافی مختلف به تریدرها سود میدهد.

در این استراتژی تریدر باید بهطور همزمان قیمتهای چند صرافی را لحظهای رصد کند. توجه به میزان کارمزد صرافیها نیز نکته بسیار مهم در این روش است. آربیتراژ تخصص و دانش چندانی نیاز ندارد.

هولد کردن (HOLD)

یعنی خرید ارز دیجیتال و نگهداری طولانی مدت، روشی ساده و امن برای کسانی که زمان کافی برای بررسی مداوم بازار و اخبار ندارند. هولدرها کسانی هستند که همواره به بازار و رشد قیمت ارزهای خوشبیناند.

هولد کردن یک استراتژی بلند مدت و منفعل است و نیاز به اقدام خاصی برای موفقیت ندارد. برای هولدر بودن نیاز به تجربه و دانش خاصی نیست و میزان ریسک این روش تقریبا پایین است.

معامله با فرکانس بالا (HFT)

استراتژی معاملاتی High Frequency Trading یا همان معامله با فرکانس بالا، ترکیبی از سایر استراتژیهاست و نوعی الگوریتم معاملاتی بهشمار میرود. HTF را عموما رباتهای تریدر انجام میدهند؛ زیرا در این روش تعداد زیادی معامله در زمان بسیار کوتاه (گاهی چند میلیثانیه)، باز و بسته میشوند.

سود این معاملات بسیار کم است؛ اما تعداد زیاد آنها میزان سود نهایی الگوریتم معاملاتی را به رقم قابلتوجهی میرساند.

در این استراتژی، تریدر عملا کاری نمیکند و هوش مصنوعی بازار را رصد کرده و پوزیشنهای معاملاتی ترتیب میدهد. درصد ریسک استراتژی HTF بالاست.

رنج تریدینگ (Rang Trending)

در استراتژی معاملاتی رنج تردینگ، تریدر با تشخیص سطوح حمایت و مقاومت (سقف و کف قیمت) یک ارز دیجیتال در بازه زمانی مشخص، پوزیشن معاملاتی باز میکند. برای اجرای رنج تریدینگ که به آن معامله در سطح خنثی نیز گفته میشود، آشنایی با تحلیل تکنیکال ضروری است.

میزان سود در این استراتژی عموما بالاست و در شرایطی که بازار نوسانات کمتری دارد، این میزان بیشتر نیز میشود.

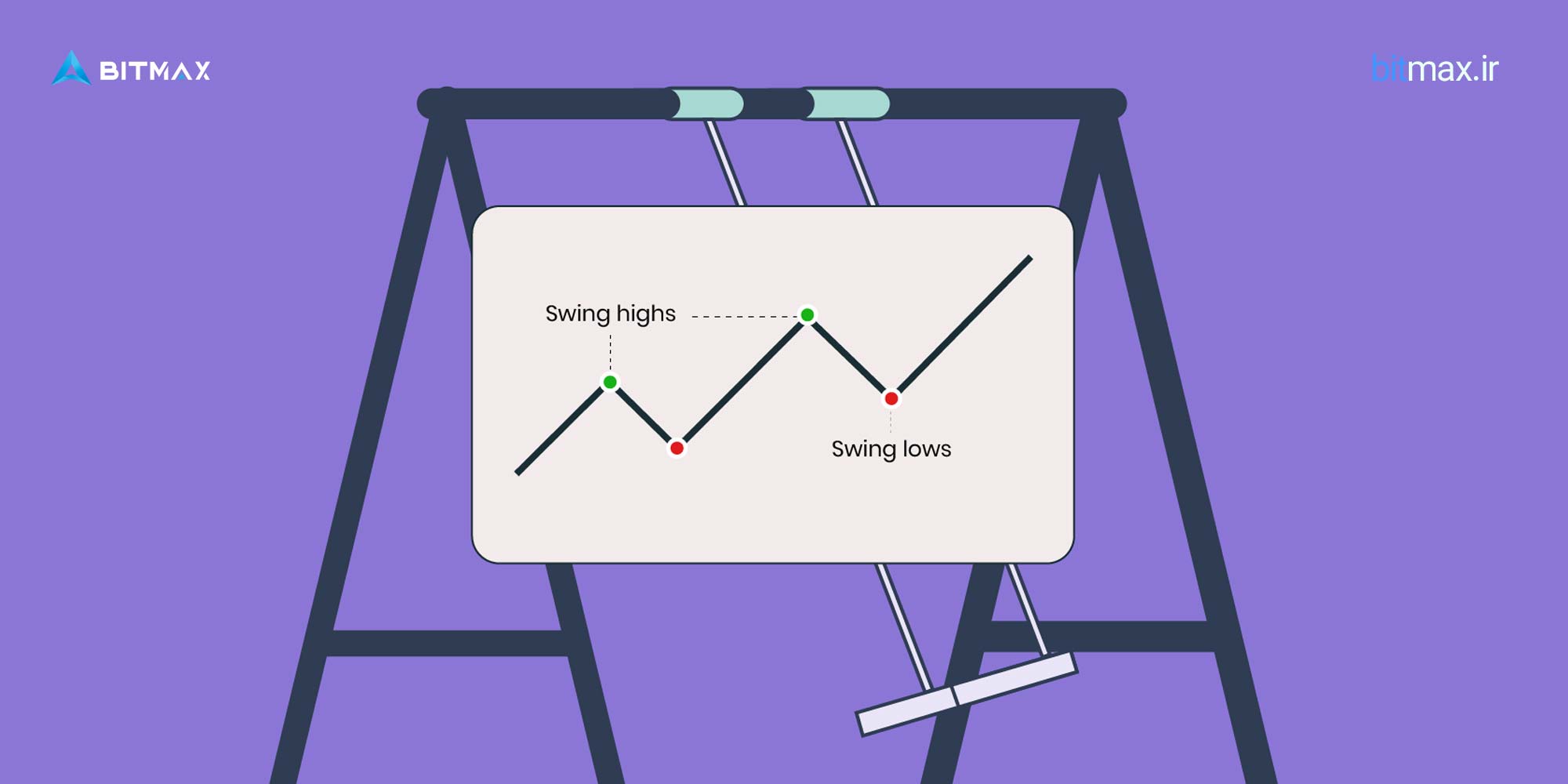

نوسانگیری (Swing Trading)

نوسان گیری ارز دیجیتال یا سوئینگ تریدینگ، بهمعنی سوار شدن بر نوسانات بازار برای کسب سود است.

این استراتژی در بازارهای نوسانی (بازار رنج یا رونددار) با تغییرات مداوم سقف و کف قیمتی قابل اجراست. تریدر در این شرایط وارد پوزیشنهای معاملاتی لانگ (Long) یا شورت (Short) میشود. تایم فریم این معاملات در این روش از چند ساعت تا چند روز متغیر است.

تریدر در نوسانگیری پوزیشنهای معاملاتی زیاد با سود کم باز میکند. همچنین او برای کسب سود باید با تحلیل تکنیکال و فاندامنتال کاملا آشنا باشد. نوسانگیری ارز دیجیتال در بازار مثبت و منفی، قابل اجراست.

استراتژی معاملاتی اسکالپینگ (Scalping)

این روش تقریبا نوعی نوسانگیری است که در بازههای زمانی کوتاهتر اجرا میشود. تایم فریم معاملات اسکالپینگ عموما بین ۱ تا ۳۰ دقیقه است (کمتر از یک ساعت). حتی گاهی معامله طی چند ثانیه بسته میشود. سود این معاملات که از نوسان بازار بهدست میآید، بسیار محدود است و تریدرها برای افزایش حجم سود در طول روز تعداد زیادی معامله انجام میدهند.

برای اجرای این استراتژی معاملاتی ارز دیجیتال، باید با بازار ارزهای دیجیتال آشنایی کامل داشته باشید.

معاملات روند (Trend Trading)

در معاملات روند تریدر نزولی یا صعودی شدن قیمت یک ارز را با استفاده از ابزارهای تحلیلی تشخیص داده (در بازه زمانی مشخص) و براساس آن، معاملات شورت باز میکند. تشخیص روند بازار نیاز به آشنایی کامل با تحلیل تکنیکال دارد.

کپی تریدینگ (Copy Traiding)

در این روش تریدر دارایی خود را به حساب کاربری تریدرهای دیگر منتقل کرده و در سود و ضرر معاملات او شریک میشود. بعضی وبسایتها و همچنین وبسایت برخی صرافیهای ارز دیجیتال، تاریخچه معاملات و سود و ضرر تریدرهای مختلف را منتشر میکنند. کاربران میتوانند با بررسی تاریخچه تریدرها، وارد این استراتژی معاملاتی کپی تریدینگ شوند.

سوشال تریدینگ (Social Trading)

در این سوشال تریدینگ، تریدرها بهطور کامل رفتار معاملاتی تریدرهای مطرح و موفق، یعنی تحلیلها و استراتژیهای آنها را بهطور کامل تقلید میکنند.

میانگینسازی هزینه دلاری (DCA)

استراتژی معاملاتی Dollar Cost Averaging یا همان میانگینسازی هزینه دلاری، یک فرایند طولانی مدت است. در DCA تریدر بهجای اینکه تمام دارایی را روی یک ارز و معامله متمرکز کند، آن را به بخشهای مختلف تقسیم کرده و در در زمانهای خاصی در روز، طی بازه مشخص شده (مثلا یک هفته)، ترید میکنند.

برای مثال به جای خرید ۱۰۰ دلار اتریوم در یک ترید، ۱۰۰ دلار خود را به ۵ بخش ۲۰ دلاری تقسیم کرده و در ۵ روز در ساعتی مشخص ETH میخرند. با این روش به احتمال زیاد میتوان اتریوم بیشتری با همان ۱۰۰ دلار خریداری کرد. در استراتژی DCA تاحدودی میتوان از نوسانات بازار در امان ماند. بهترین زمان برای DCA در شرایط نزولی یا قرمز بازار است.

جمعبندی

در آخر مهمترین نکته در بیشتر استراتژیهای معاملاتی ارز دیجیتال که تا به اینجا به آنها اشاره کردیم، کسب تجربه است. همانطور که در ابتدا گفتیم ترید رمزارز این روزها یک شغل و محل کسب درآمد محسوب میشود؛ بنابراین مانند سایر مشاغل نیاز به تجربه دارد. کسب تجربه نیز نیاز به زمان دارد. پس تصور نکنید با یادگیری این روشها و استراتژیها خیلی سریع میتوانید به سود برسید.نکته بعدی اینکه انتخاب بهترین استراتژی ترید ارز دیجیتال کاملا به شرایط تریدر بستگی دارد. نمیتوان گفت روشی که برای افراد زیادی سودآور بوده، قطعا برای شما نیز یک استراتژی درست و پرسود خواهد بود. در انتخاب روش معاملاتی باید نکات مختلفی درباره شرایط شخصی خود را بررسی کنید. برای آشنایی بیشتر با انواع روشهای معاملاتی کریپتوکرنسیها میتوانید اخبار ارز دیجیتال بیتمکس را مطالعه نمایید.