درحالیکه هیچ استراتژی معاملاتی نمیتواند آینده بازار ارزهای دیجیتال را با دقت ۱۰۰ درصدی پیشبینی کند، اما معاملهگران باتجربه میتوانند با استفاده از شاخصها و الگوهای تحلیل تکنیکال به حرکتهای قیمت نزدیک شوند.

هنگامیکه الگوهای قیمتی بهعنوان بخشی از یک استراتژی معاملاتی به کار میروند، به معاملهگر این امکان را میدهند تا روندها و سیگنالهای بازار را شناسایی کند. نتیجه شناسایی روندها و پیشبینی بازار، شرایط کسب سود را برای معاملهگران در بلندمدت یا کوتاهمدت، فراهم میکند.

در این مقاله بیتمکس بهسراغ بررسی مهمترین الگوهای مورداستفاده در تحلیل تکنیکال رفتهایم که بهترین ابزارها برای تشخیص شرایط آتی بازار کریپتوکرنسی بهشمار میروند.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال (Technical Analysis) برای اولین بار در قرن ۱۸هجدهم و در قاره آسیا مورد استفاده قرار گرفت. این روش تحلیلی از آن زمان تاکنون در بازارهای سهام، فارکس و اخیرا بازار ارزهای دیجیتال بسیار رایج و کارگشا بوده است.

تحلیل تکنیکال به ارزیابی اطلاعات مربوط به قیمت و حجم بازار در گذشته میپردازد. بررسی اطلاعات گذشته به معاملهگران کمک میکند تا جهت حرکت قیمتها را پیشبینی کنند.

معاملهگران به دنبال بررسی الگوهایی هستند که در گذشته سودآور بودهاند. آنها می خواهند بدانند این الگوها چه زمانی دوباره تکرار میشوند تا بتوانند برای سرمایهگذاریهای خود در آینده از آنها به سود برسند. معاملهگران طرفدار تحلیل تکنیکال، معتقدند که تاریخ تکرار میشود و رفتار معاملاتی را میتوان بر این اساس تنظیم کرد.

انواع الگوها در تحلیل تکنیکال

از الگوهای تحلیل تکنیکال میتوان برای میانگین قیمت، تجزیهوتحلیل روندها و اندازهگیری نوسانات بازار استفاده کرد. معاملهگران در انتخاب الگوهای مناسب باید به میزان دانش شخصی، منابع و ابزارهای موجود و اهداف معاملاتی خود توجه کنند. در میان این الگوها برخی پرطرفدارتر و پرکاربردتر هستند؛ بیایید این الگوهای پرکاربرد تحلیل تکنیکال را بررسی کنیم:

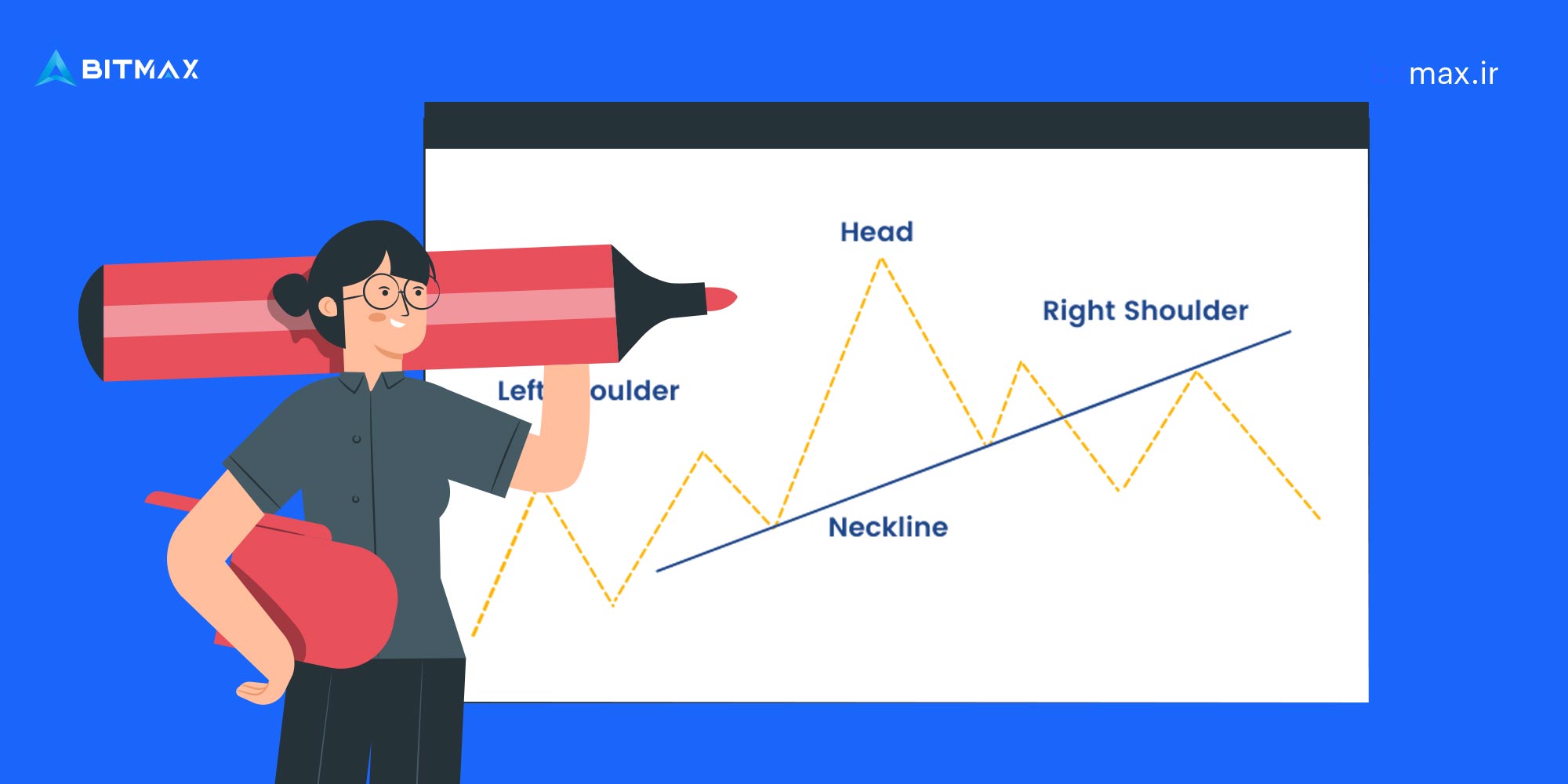

الگوی سر و شانه (Head And Shoulders)

سر و شانه الگویی است که در آن یک قله بزرگ به همراه دو قله کمی کوچکتر در دو طرف نشان داده میشود. معاملهگران به الگوهای سر و شانه نگاه میکنند تا بازگشت صعودی به نزولی روندها را پیشبینی کنند.

قله اول و سوم کوچکتر از قله دوم هستند، اما همه آنها به همان سطح حمایت باز میگردند. در غیر این صورت بهعنوان خط گردن (Neckline) شناخته میشوند. هنگامی که قله سوم دوباره به سطح حمایت سقوط کرد، این احتمال وجود دارد که به یک روند نزولی تبدیل شود.

الگوی دوقلو (Double Top)

معاملهگران از الگوی دوقلو برای ارزیابی روند معکوسها استفاده میکنند. این الگو زمانی شکل میگیرد که قیمت یک دارایی تا یک نقطه اوج افزایش یابد، عقبنشینی کند، دوباره مانند قبل اوج بگیرد و سپس دوباره کاهش یابد.

دو قله باید تقریبا از نظر ارتفاع برابر باشند و با کاهش قیمت از هم جدا شوند. معاملهگران و سرمایهگذارانی که از الگوی دوقلو استفاده میکنند، ممکن است آن را بهعنوان سیگنالی برای فروش دارایی به کار ببرند، زیرا بر این باورند که قیمت در کوتاهمدت کاهش مییابد.

از وضعیت بازار خبر داری؟

از اینجا ببینالگوی دو دره (Double Bottom)

الگوی دو دره نشاندهنده دوره فروش است که در آن قیمت دارایی تا زیر سطح حمایت کاهش مییابد. سپس قبل از سقوط مجدد، قیمت تا سطح مقاومت (Resistance) بالا میرود. درنهایت، روند معکوس خواهد شد و با بولیش (Bullish) شدن بازار، حرکت رو به بالا آغاز میشود. دو دره یک الگوی معکوس بولیش است، زیرا نشاندهنده پایان یک روند نزولی یا بریش (Bearish) خواهد بود.

بولیش شدن بازار به معنای صعودی شدن روند و تسلط بازار گاوی است. بریش نیز تسلط بازار خرسی را نشان میدهد.

الگوی فنجان و دسته (Cup and Handle)

الگوی فنجان و دسته یک الگوی ادامهدهنده بولیش (بازار گاوی) است که برای نشان دادن دورهای از احساسات نزولی بازار قبل از ادامه حرکت صعودی روند استفاده میشود. فنجان شبیه به یک الگوی کاسه (Rounding Bottom) و دسته شبیه به یک الگوی گوِه (Wedge) است.

در ادامه الگوی کاسه، قیمت یک دارایی احتمالا وارد یک اصلاح موقت میشود که بهعنوان دسته (Handle) شناخته میشود، زیرا این اصلاح به دو خط موازی در نمودار قیمت محدود خواهد شد. دارایی درنهایت از کنترل خارج میشود و به روند کلی بولیش ادامه میدهد.

الگوی مثلث متقارن (Symmetrical Triangle)

مثلثهای متقارن الگوهای ادامهدهندهاند که توسط دو خط روند همگرا، ایجاد میشوند. الگوی مثلث متقارن باتوجه به شرایط بازار، میتواند بولیش (بازار گاوی) یا بریش (بازار خرسی) باشد. به این معنا که پس از تشکیل الگو، بازار معمولا در همان جهت روند کلی ادامه مییابد.

بااینحال، اگر قبل از شکلگیری الگوی مثلث روند مشخصی وجود نداشته باشد، بازار میتواند در هر دو جهت رشد کند. این موضوع باعث میشود مثلثهای متقارن به یک الگوی دو طرفه (Bilateral) تبدیل شوند، به این معنی که هیچ نشانه روشنی از حرکت قیمت دارایی وجود نخواهد داشت.

الگوهای کلاسیک تحلیل تکنیکال

الگوهای کلاسیک تحلیل تکنیکال نمایشی بصری از حرکات تاریخی قیمت در بازار هستند. نظریه استفاده از الگوهای کلاسیک در معاملات این است که براساس رفتار فعالان بازار شکل میگیرند؛ بنابراین میتوانند الگوهای مفید برای پیشبینی آینده بازار رمزارزها باشند. برخی از الگوهای کلاسیک تحلیل تکنیکال نسب به بقیه پرکاربردتر هستند:

الگوی گوِه (Wedge)

الگوی گوِه (وِج) زمانی است که معاملهگر دو خط روند را در نمودار قیمت میبیند که به هم نزدیک و نزدیکتر میشوند. الگوی وِج به دو نوع صعودی (Rising) و نزولی (Falling) تقسیم میشود.

یک گوِه صعودی با یک خط روند نشان داده میشود که بین دو خط حمایت (Support) و مقاومت متمایل به بالا قرار دارد. در این حالت خط حمایت تندتر از خط مقاومت است. وِج صعودی نشاندهنده کاهش قیمت دارایی است.

از سویی دیگر، وِج نزولی بین دو سطح شیبدار به سمت پایین رخ میدهد. در این حالت خط مقاومت از حمایت تندتر است. گوِه نزولی نشاندهنده افزایش قیمت دارایی است.

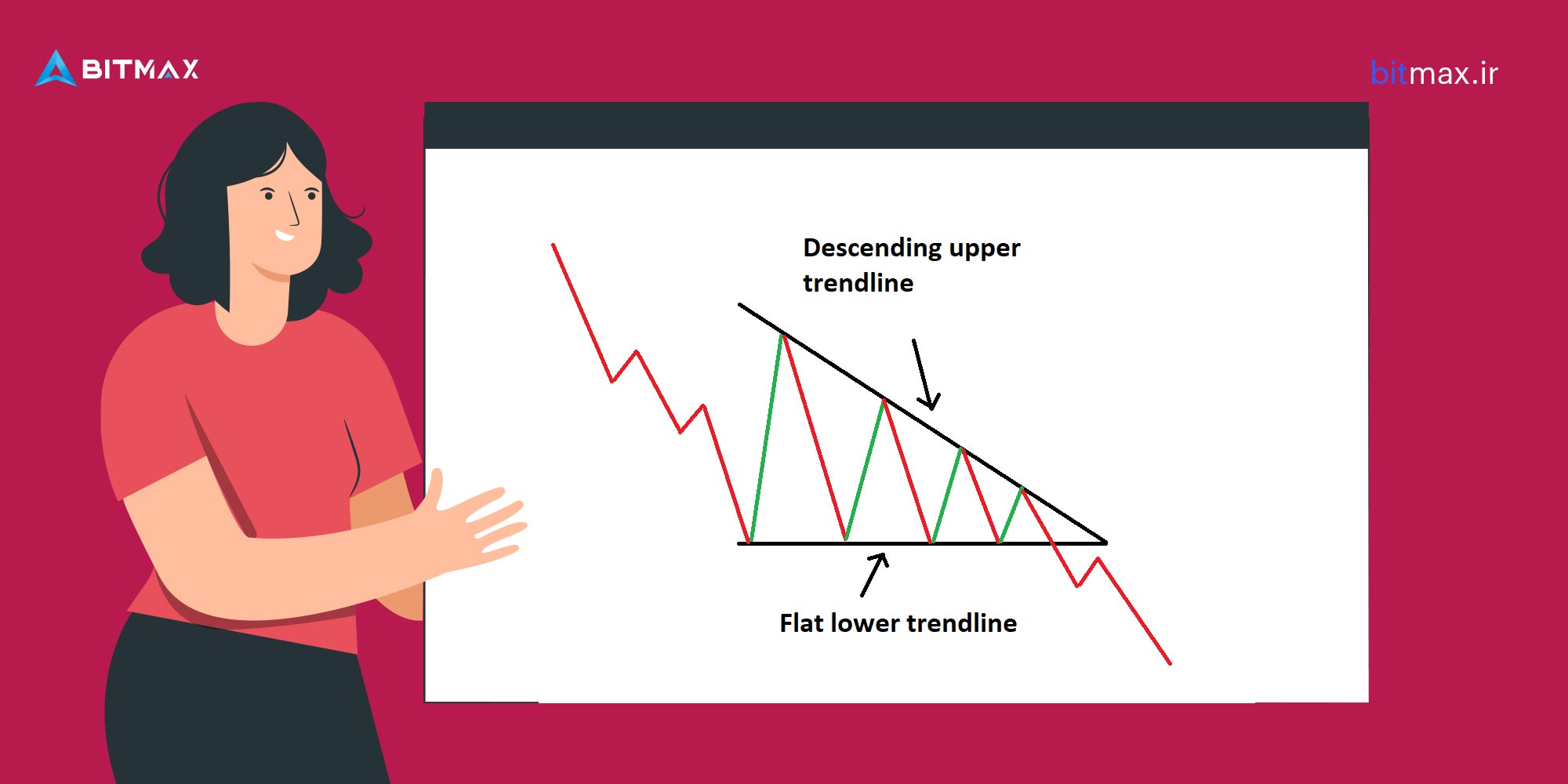

الگوی مثلث (Triangles)

مثلثها الگوهایی هستند که توسط دو خط روند تشکیلشدهاند که به داخل بسته میشوند و در انتها گوشهای را تشکیل میدهند. قیمت در داخل این ساختار همگرا میشود تا زمانی که دارایی بهطور قطعی در خارج از ساختار بریکاوت (Breakout) شود.

دو نوع الگوی مثلث شامل مثلث صعودی (Ascending) و نزولی (Descending) هستند. مثلثهای صعودی یک خط روند افقی در بالا (مقاومت) و یک خط روند مورب در پایین (حمایت) دارند. مثلثهای نزولی یک خط روند مورب در بالا و یک خط حمایت افقی دارند.

الگوی پرچم (Flag and Pennant)

پرچم یک الگوی ادامهدهنده است که با افزایش شدید قیمت و به دنبال آن تثبیت قیمت در داخل یک ساختار گستردهتر تعریف شده و پس از آن در بالای ساختار شکسته میشود. یک پرچم از سه بخش میله پرچم (Flag Pole)، پرچم سه گوش (Pennant) و بریکاوت (Breakout) تشکیلشده است. شکلگیری الگو با میله پرچم شروع خواهد شد که با یک افزایش شدید قیمت مشخص میشود. در مرحله بعد، قیمت وارد یک پرچم سه گوش خواهد شد و در طی یک دوره زمانی طولانی تثبیت میشود.

قیمت برای اعتبارسنجی باید از پرچم بریکاوت شود و روند را ادامه دهد.

کلام آخر

معاملهگرانی که صرفا از استراتژی تحلیل تکنیکال استفاده میکنند، الگوهای قیمتی گذشته را از طریق شاخصها و الگوها بررسی میکنند. شاخصها و الگوهای تحلیل تکنیکال به آنها کمک میکنند تا دانش خود را در بازار ارزهای دیجیتال افزایش دهند.

شما از طریق این الگوها میتوانید حرکت قیمتی یک دارایی خاص را بهتر درک کنید تا برای سرمایهگذاریهای پرسود در آینده آماده شوید.

مهم این است که الگوهایی را انتخاب کنید که با استراتژیهای معاملاتی شما هماهنگ باشند. انتخاب الگوی اشتباهی میتواند نتیجهای جز ضررهای هنگفت و از دست دادن دارایی، نخواهد داشت.

فراموش نکنید که در وبلاگ بیتمکس میتواند با انواع روشهای معاملات ارزهای دیجیتال و سایر روشهای تحلیلی این بازار، آشنا شوید.